Nach bvse-Erkenntnissen war der Schrottbedarf der Werke im ersten Halbjahr 2018 aufgrund der robusten Stahlnachfrage hoch und zwar höher als im Vorjahr.

Schrott war gesucht und alle angebotenen Mengen waren absetzbar. Dies galt sowohl für die Elektrostahlwerke als auch für die integrierten Werke. Der befragte Handel zeigte sich im Rahmen der bvse-Halbjahresumfrage mit den erzielten Ergebnissen zum überwiegenden Teil zufrieden.

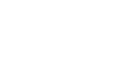

Für den diesjährigen bvse-Halbjahresmarktbericht ist es leider nicht möglich, auf genauere Daten zur deutschen Rohstahlproduktion und damit auch zum Schrottverbrauch der Stahlwerke zurückzugreifen, da der Stahlbranchenverband nach wie vor keine Daten veröffentlicht und der Weltstahlverband stattdessen die monatlichen Produktionsmengen im Rahmen seiner Meldungen zur Weltrohstahlproduktion als geschätzte Mengen angibt. Ebenso wird mit den Roheisenproduktionsmengen für 2018 verfahren. Während nach den vorliegenden Daten die deutsche Stahlproduktion um lediglich 1 Prozent gestiegen sein soll, legte die Roheisenproduktion um insgesamt 7,5 Prozent zu. Plausibel erscheint dem bvse das Datenmaterial nicht, sodass es schwer ist, auf dieser Basis konkrete Aussagen zu treffen (vgl. hierzu Tabelle 1).  Die positive Stimmung in der Schrottwirtschaft wurde unterstützt von einer Erholung der Basismetallpreise. Der LME-Kupferpreis Settlement Daily stieg beispielsweise im Vergleich des ersten Halbjahres 2017 zu 2018 um 20 Prozent von einem durchschnittlichen Preis in Höhe von US-$ 5.747,5 pro Tonne auf US-$ 6.915,5 pro Tonne. Der LME-Aluminiumpreis Settlement Daily ist im Halbjahresvergleich auf US-$-Basis um 17,5 Prozent von US-$ 1,880 auf US-$ 2.209 pro Tonne gestiegen, während die Steigerungen auf Eurobasis wegen der starken Schwankungen des Euro gegenüber dem US-Dollar erheblich geringer ausfielen. Sie lagen bei Kupfer bei rund 8 Prozent und bei Aluminium bei rund 6,3 Prozent. Für die exportorientierte Handelsstufe trübte sich die gute Stimmung durch die restriktive Abfallimportpolitik Chinas, bekannt unter den Begriffen 'National Sword' und 'Green Fence', immer mehr ein. Für Metall- und Kunststoffgemische, die bis dato problemlos nach China ausgeführt werden konnten, müssen neue Absatzmöglichkeiten im europäischen Raum gesucht werden, da neben China auch alternative Absatzgebiete in Südostasien die Einfuhrbestimmungen verschärft haben.

Die positive Stimmung in der Schrottwirtschaft wurde unterstützt von einer Erholung der Basismetallpreise. Der LME-Kupferpreis Settlement Daily stieg beispielsweise im Vergleich des ersten Halbjahres 2017 zu 2018 um 20 Prozent von einem durchschnittlichen Preis in Höhe von US-$ 5.747,5 pro Tonne auf US-$ 6.915,5 pro Tonne. Der LME-Aluminiumpreis Settlement Daily ist im Halbjahresvergleich auf US-$-Basis um 17,5 Prozent von US-$ 1,880 auf US-$ 2.209 pro Tonne gestiegen, während die Steigerungen auf Eurobasis wegen der starken Schwankungen des Euro gegenüber dem US-Dollar erheblich geringer ausfielen. Sie lagen bei Kupfer bei rund 8 Prozent und bei Aluminium bei rund 6,3 Prozent. Für die exportorientierte Handelsstufe trübte sich die gute Stimmung durch die restriktive Abfallimportpolitik Chinas, bekannt unter den Begriffen 'National Sword' und 'Green Fence', immer mehr ein. Für Metall- und Kunststoffgemische, die bis dato problemlos nach China ausgeführt werden konnten, müssen neue Absatzmöglichkeiten im europäischen Raum gesucht werden, da neben China auch alternative Absatzgebiete in Südostasien die Einfuhrbestimmungen verschärft haben.

Laut den vorläufigen Halbjahreszahlen des Bundesverbandes der Deutschen Gießerei-Industrie haben die deutschen Eisen-, Stahl- und Tempergießereien 2,3 Mio. Tonnen Gussstahl produziert. Der Schrottzukauf dieser Gießereien lag bei 1,9 Mio. Tonnen und damit gegenüber dem entsprechenden Zeitraum des Vorjahres – als der Zukauf 1,77 Mio. betragen hat – um etwa 7,3 Prozent höher. Insgesamt setzten die vorgenannten Gießereien im ersten Halbjahr 2018 3,01 Mio. Tonnen Schrott (Eigenentfall + Zukaufschrott) gegenüber 2,85 Mio. Tonnen im ersten Halbjahr 2017 ein, was einer Steigerung von rund 5,6 Prozent entspricht. Während der ersten sechs Monate dieses Jahres meldete der Handel eine überaus starke Schrottnachfrage der Gießereien, die zu einem sehr festen Markt führte. Bei einzelnen Sorten kam es zu Lieferverzögerungen, da insbesondere die Hersteller für die Automobilindustrie und den Maschinenbau einen erfreulich hohen Auftragsbestand zu bearbeiten hatten.

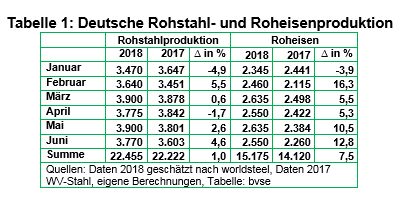

Preisentwicklung

Die Schrottverbraucher nahmen im betrachteten Zeitraum mehrere Anläufe die Preise zu reduzieren. Aus Angst, im Januar nicht ausreichend versorgt zu werden, erhöhten sie die Preise deutlich. Als jedoch die üblichen Reaktionen des Schrotthandels einsetzten und große Mengen angeboten wurden, nutzten die Verbraucher die vermeintliche Gunst der Stunde und reduzierten im Februar die Preise wieder kräftig. Die Auswirkungen ließen nicht lange auf sich warten, da einige Hersteller nicht mit den gewünschten Mengen versorgt wurden. Weil insbesondere das Altschrottaufkommen stark nachließ, erfolgte im März eine Korrektur. Bis Juni blieben die Preise weitgehend unverändert, obwohl hier und da Preisspitzen abgebaut werden konnten und bei einzelnen Sorten monatsweise leichte Anpassungen erfolgten. Der Halbjahresvergleich der Preise zeigt, dass der Neuschrottpreis gegenüber dem Vorjahr um 18,4 Prozent zulegen konnte, der Schredderschrottpreis um 16 Prozent und Altschrottpreis der Sorte 1 um 15,8 Prozent. Auch wenn die Bewegungen im Tiefseemarkt intensiver waren, blieben davon die Inlandspreise ab April weitgehend unberührt, was für einen hohen Schrottverbrauch spricht. Die Preisausschläge im ersten Halbjahr des vergangenen Jahres waren ungleich heftiger, wie in Grafik 1 zu sehen.

Grafik 1

Deutscher Schrottaußenhandel

Sowohl die Schrottim- als auch die Schrottexportmengen waren im Halbjahresvergleich rückläufig. Nach wie vor ist Deutschland bei Schrott ein Nettoexporteur. Der Überschuss der Außenhandelsbilanz im ersten Halbjahr 2017 war zu der des Vergleichshalbjahres 2018 mit einem Überschuss von 2.007.095 Tonnen zu 2.007.821 Tonnen kaum verändert. Der absolute Rückgang bei den Im- und Exportmengen war mit 181.671 Tonnen zu 180.945 ebenfalls nahezu identisch und lässt darauf schließen, dass der Schrottverbrauch im Inland entsprechend gestiegen ist.

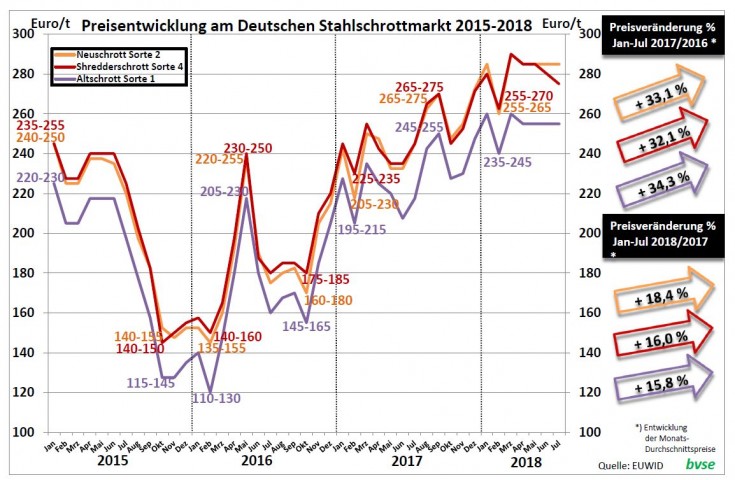

Schrottimporte

Die deutschen Schrottimporte sind gemäß den Daten des Statistischen Bundesamtes im Halbjahresvergleich 2018 zu 2017 um rund 182.000 Tonnen bzw. 7,6 Prozent gesunken. Die wichtigsten Lieferländer waren die Tschechische Republik mit 472.106 Tonnen (Vorjahr 417.077 Tonnen), gefolgt von den Niederlanden mit 358.387 Tonnen (Vorjahr 409.514 Tonnen), Polen mit 327.965 Tonnen (Vorjahr 350.935 Tonnen) und Frankreich mit 284.741 Tonnen (Vorjahr 275.948 Tonnen). Der Lieferanteil aus den Ländern der EU (28) lag unverändert bei 85,6 Prozent. Die eingeführten Mengen lagen im ersten Halbjahr 2018 bei 1,9 Mio. Tonnen gegenüber 2 Mio. Tonnen im ersten Halbjahr 2017. Von den wichtigsten Importeuren konnten lediglich die Mengen aus der Tschechischen Republik gesteigert werden, während die Einfuhren aus Polen durch den hohen inländischen Bedarf weiter rückläufig waren. Grafik 2 zeigt die Bewegungen in den einzelnen Lieferländern.

Grafik 2 Schrottexporte

Schrottexporte

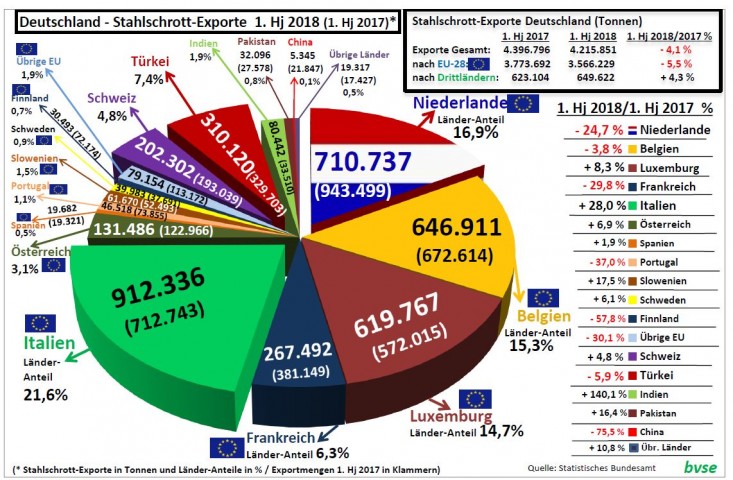

Mit 4,2 zu 4,4 Mio. Tonnen war der Schrottexport im Halbjahresvergleich um rund 4 Prozent geringer. Der Anteil der Lieferungen in die Länder der EU(28) ist leicht von 85,8 Prozent in 2017 auf 84,6 Prozent in 2018 gefallen. Wichtigste Exportziele waren die italienischen Stahlwerke, die deutlich mehr Mengen gekauft haben als im Vorjahr, gefolgt von den Niederlanden, Belgien und Luxemburg. Während in die Exportläger in den Niederlanden und Belgien weniger Mengen aus Deutschland geflossen sind, hat neben den italienischen Werken auch der luxemburgische Schrottverbraucher seine Schrottzukäufe gesteigert (vgl. Grafik 3). Die Lieferungen nach China sind aus den oben erwähnten Gründen deutlich gesunken, was ebenfalls Grafik 5 verdeutlicht.

Grafik 3 Europäischer Schrottaußenhandel

Europäischer Schrottaußenhandel

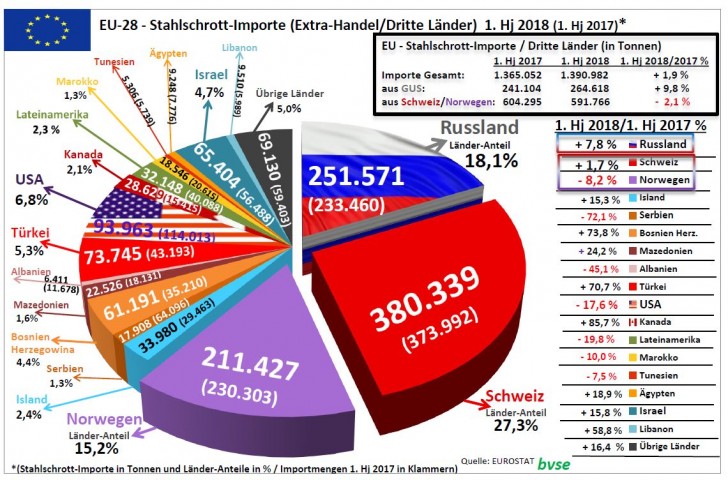

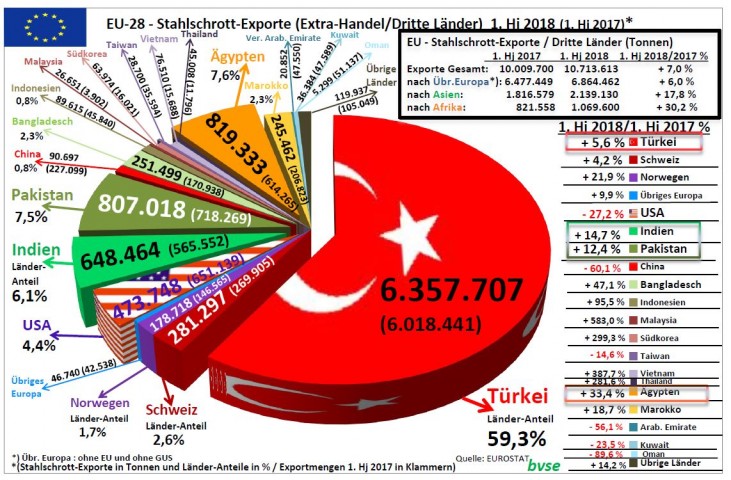

Anders als in Deutschland stellt sich die Entwicklung im EU-Raum dar. Die Importmengen sind leicht gestiegen, während die Exporte nochmals um rund 700.000 Tonnen gesteigert werden konnten. Der Außenhandelsüberschuss betrug im ersten Halbjahr 2018 9,3 Mio. Tonnen gegenüber 8,6 Mio. Tonnen im ersten Halbjahr 2017.

Der größte Schrottlieferant ist und bleibt die Schweiz mit einem Lieferanteil 27,3 Prozent, vgl. Grafik 4. Wichtigster Schrotthandelspartner bleibt für die EU mit fast 60 Prozent die Türkei, die im ersten Halbjahr 2018 die Einfuhrmengen auf fast 6,4 Mio. Tonnen erhöht hat. Zunehmend interessant für die Exporteure werden Abnehmer in Ägypten, Pakistan und Indien.

Grafik 4 Grafik 5

Grafik 5

Schlussbemerkungen

Schlussbemerkungen

Laut bvse-Umfrage sehen die Mitglieder die Marktentwicklung im zweiten Halbjahr 2018 nicht mehr ganz so positiv wie die des ersten Halbjahres 2018. Die geopolitischen Verwerfungen in Form von Trumpscher Marktabschottung, der türkischen Wirtschafts- und Währungsturbulenzen oder der chinesischer Importrestriktionen für Abfälle verunsichern nicht nur die Märkte und die Marktteilnehmer immer mehr sondern sie beginnen Spuren zu hinterlassen. Noch im III. Quartal war die Auftragslage der Schrottverbraucher gut, die ersten Konjunkturwolken über dem deutschen Wirtschaftsmotor Automobilindustrie könnten jedoch die positive Stimmung eintrüben. Die so wichtige Schrottnachfrage der türkischen Stahlwerke, die in hohem Maße die Schrottpreisbildung in Europa beeinflusst, zeigt bisher kaum Schwäche. Wie lange dies anhalten wird, ist ungewiss.